Guido Sandleris: "En el Frente de Todos no terminan de encontrar una estrategia para crecer"

El profesor del MBA y las Licenciaturas en Administración de Empresas y Economía Empresarial fue entrevistado sobre los resultados de la gestión de Mauricio Macri y el estado actual de la economía argentina.

Guido Sandleris, en la entrevista con Jorge Fontevecchia. | JUAN OBREGÓN

–Sobre tu libro para jóvenes “Por la camiseta”, decís que el equipo debía “lograr lo más difícil, dejar de ser un grupo de chicos que juega a la pelota para convertirse en un verdadero equipo de fútbol. El fútbol es en muchos casos casi como una maqueta de algunos aspectos de la vida. Nos resume en un ratito muchas de las cosas que suceden: el rol del azar, la importancia de la cooperación, la refutación de creencias”. Se habló mucho de la metáfora del “mejor equipo de los últimos 50 años”. ¿Qué falló? ¿El rumbo o el método?

—Cuando uno pasa por un cargo de responsabilidad se pregunta qué pudo haber hecho mejor o distinto para que las cosas salieran mejor. Tengo muy claro que los resultados económicos de la gestión de Mauricio Macri estuvieron por debajo de lo esperado. Tengo plena conciencia de que mucha gente se sintió desilusionada. Hay varios elementos para entender qué pasó, qué llevó a ese resultado. Salir de muchos años de populismo no es fácil. Es muy difícil corregir en cuatro años desequilibrios de décadas. Hubo exceso de confianza en el diseño inicial de la política económica en cuanto a la capacidad de corregir rápidamente desequilibrios de tantos años. También se falló en ese inicio en describir con mayor claridad lo difícil de esa herencia recibida. Posiblemente ahí hubo un error en no ser más claros sobre la situación. Si bien no había explotado una crisis en 2015, la situación era muy compleja. Si no se hacían cambios, venía esa crisis. Ese planteo inicial de reducir lentamente el déficit fiscal fue demasiado gradual.

—De hecho, inicialmente hasta aumentó.

—Depende de cómo se mida. No es tan así. Hay un concepto muy importante, el de déficit fiscal pasivo, o resultado fiscal pasivo. No como da el año anterior, sino como quedaría el siguiente, 2016, si no se tomaran medidas. Había una serie de decisiones de la Corte Suprema de Justicia, que Cristina Fernández de Kirchner no había apelado, de fondos para las provincias, y otra serie de elementos no computados y que empujaban el resultado fiscal de 2016.

“Si en 2023 Juntos gana, la bala de credibilidad inicial probablemente no esté. Habrá que hacerlo distinto.”

—¿Hubiese aumentado más sin Macri?

—Hubiese aumentado y se disminuyó ese resultado pasivo. Pero se tendría que haber hecho un poco más. Entiendo las limitaciones políticas. El gobierno de Macri fue elegido por un margen muy estrecho, un punto y algo en el ballottage. Tenía minoría en Diputados y Senado, y muy pocos gobernadores en los que apoyarse. No fue elegido con un mandato de reforma profunda, algo que tal vez resulte contradictorio con el nombre. Fue Cambiemos, Juntos por el Cambio, pero esa elección no le había dado mandato para una reforma profunda. Ese inicio de poca corrección del desequilibrio fiscal fue un problema, aun entendiendo las limitaciones. También hubo un exceso de confianza en el diseño del esquema monetario cambiario en ese inicio. Fue un esquema que tenía como prerrequisito para funcionar adecuadamente que la corrección del desequilibrio fiscal sea exitosa. Si se toma un período que excede al gobierno de Mauricio Macri y al de Cristina Kirchner, la Argentina tuvo déficit fiscal en 45 de los últimos cincuenta años. El Estado gastó más de lo que recaudó por impuestos en 45 de los últimos cincuenta años. Si miramos el resultado fiscal primario, excluyendo los intereses de la deuda, fue en 37 de los últimos cincuenta. Con esos antecedentes, el esquema monetario cambiario tomó demasiados riesgos.

— Pero también durante los últimos cincuenta años hubo países con 35 años de déficit en Europa, Italia, entre otros, la Unión Europea en Maastricht considera aceptable 3% de deficit. Japón…

—Hay varios puntos. No se puede tener déficit fiscal sin quien lo financie. Japón tiene déficit fiscal, pero cuenta con un sistema financiero que le permite financiarlo sin mayores problemas. La Argentina no. Por eso, no hay que ser dogmáticos en el análisis de la política económica. La Argentina no tiene la capacidad de financiarse en el mercado doméstico y un acceso muy limitado al mercado internacional de crédito. No puede tener déficit fiscal siempre. En principio, ningún país puede tenerlo siempre. Debe estar la convicción de que ese déficit en algún momento se convertirá en superávit fiscal. Eso nos diferencia de Japón y de Europa. La Argentina no tiene capacidad de financiar consistentemente un déficit fiscal como el que acumuló en estos últimos cincuenta años. Las consecuencias fueron dos: momentos de inflación y de crisis de deuda. Depende de cómo cada gobierno encuentre la forma de financiar déficit. Sin corregir el resultado fiscal negativo sistemático, la Argentina no encontrará un equilibrio.

LIBERTARIOS. “Hay cuestiones valiosas que Javier Milei trae al debate público”. (Foto: Juan Obregón)

—¿Tenés inflación o tenés deuda?

—Podés tener inflación y deuda, como este gobierno y como en alguna medida le pasó también con mecanismo diferente al gobierno de Macri.

—Durante la pandemia todos los países del mundo tuvieron déficits estratosféricos.

—Warren Buffett dice que cuando baja el agua, uno ve quiénes se bañaban desnudos. La pandemia sin dudas es un contexto muy difícil para cualquier gobierno, pero no todos la manejaron igual. Pero cabe observar los resultados del gobierno de Alberto Fernández en términos sanitarios, de muertes por millón de habitantes y porcentaje de la población vacunada.

—Estamos hablando de economía, esos no son datos económicos.

—En economía el resultado es pobrísimo. La Argentina está entre los diez países con más muertos por millón de habitantes. En términos de impacto de largo plazo, debemos mirar la educación. La Argentina está entre los cinco países que más días de clases perdió. Y sumando la caída económica de 10% en 2020 y la recuperación de entre 7% y 8% este año, es de los países más afectados. Un estudio de la OCDE, ese club de buenas prácticas de países desarrollados o algunos emergentes, muestra que la Argentina será de los países que más tardarán en recuperarse.

“La Argentina no puede tener déficit fiscal siempre. En realidad, ningún país puede tenerlo siempre.”

—Mientras que Brasil recuperará en 2021 lo que perdió en 2020 y Estados Unidos terminará 2021 mejor que 2019, la Argentina lo logrará recién en 2022.

—En el ranking en Latinoamérica, la Argentina está entre los dos o tres peores en términos de crecimiento en estos dos años.

—Pero la Argentina venía con una caída del producto bruto que los demás países no tenían porque en 2019 tuvimos una devaluación monumental.

—Correcto. Uno puede mirarlo en relación con lo que se esperaba que creciera y también te da que es de los países con una de las peores performances. Tenemos muy mala performance sanitaria, en la educación que impacta hacia delante y en lo económico. Era importante tu punto sobre cómo juzgar la política fiscal de un gobierno afectado por la pandemia. Es muy válido. Cabe mirar lo que hizo el gobierno de Alberto Fernández en la prepandemia. Fueron tres meses casi. Entre finales de diciembre de 2019 y de marzo de 2020, acumuló un déficit fiscal primario de 0,5% del PBI. Todo el año 2019 fue 0,4%. En solo tres meses ya había tenido nuevamente un enfoque poco responsable de las finanzas públicas. Algo que repetía el criterio de Cristina Kirchner. Los déficits fiscales crecían y cuando crecen, es más deuda. Fue más chico el déficit de todo 2019 que el de esos tres meses.

—Si no hubiera habido pandemia, igual el déficit hubiera aumentado.

—La pandemia exageró lo que terminó siendo el resultado fiscal de 6,5% de déficit en 2020, el más grande en medio siglo. Pero iba encaminado, con ese primer trimestre, a un número que multiplicaba por cinco o por seis el déficit que recibió de Macri (de 0,4).

—Entre 2,5% y 3% de déficit entonces. Vuelvo con el 3% de Maastricht. ¿Por qué la Argentina no puede tener el déficit aceptado por los países desarrollados sin colapsar?

—Trato de evitar las metáforas médicas. Pero si un tipo sano un día se quiere dar un atracón de comida y alcohol, no pasa nada. Una persona que se recupera de una enfermedad terrible, el mismo atracón puede generar efectos más graves. Cuidado con Maastricht: porque la Argentina tuvo 45 años de cincuenta de déficit fiscal. Es comparar peras con manzanas. Tres puntos de déficit fiscal son totalmente distintos para la Argentina que para Japón.

—¿Por qué la Argentina perdió esa posibilidad de financiar hasta 3% de déficit fiscal?

—Hay diversos elementos: uno es credibilidad y confianza. Japón, algunos países europeos, Estados Unidos, lograron una moneda sana durante mucho tiempo, crearon condiciones para que haya un mercado financiero profundo, que le permite financiar al sector privado y al sector público. La Argentina no logró hacerlo.

—La pérdida de confianza hace que los países desarrollados puedan gastar 103% de lo que recaudan sin tener problemas. La Argentina no.

—Nadie puede hacerlo continuamente. En algún momento llega un shock malo o una situación complicada. A Italia le sucedió con la crisis del euro después de 2008/2009. Resultó clave el apoyo del Banco Central Europeo. La Argentina no tiene detrás una institución así. Debe ser más cuidadosa. En una investigación hay que comparar aquellos que tienen características similares.

—¿Los políticos no entendieron que los países desarrollados podían gastar 3% más sin problemas y países como la Argentina no y utilizaron a John Maynard Keynes y el agregado de demanda como algo permanente?

—Me cuesta mucho convalidar afirmaciones estilo “los políticos tal cosa”. Hay enormes diferencias. No es igual la situación que le tocó a Raúl Alfonsín. La llegada de la democracia implicó la expectativa de que con “la democracia se cura, se come, se educa”. Había una demanda de gasto social que tuvo que enfrentar sin acceso a financiamiento. Esa experiencia terminó después de algunos años de estabilidad con el Plan Austral en una hiperinflación. Es un contexto muy distinto al que le tocó a Carlos Menem. Y es diferente al que le tocó a Eduardo Duhalde, Néstor Kirchner, Cristina y Mauricio Macri. En los últimos veinte años de la Argentina, o diez, si preferís, con gobiernos que entendieron que el desequilibrio fiscal es una fuente de inestabilidad y de crisis económicas y de inflación. Y gobiernos que no lo entiendieron o no les importó aun entendiéndolo.

—O que creen que le hace bien a la economía tener una demanda agregada por parte del Estado de manera permanente.

—Algunos números impresionan. Néstor Kirchner recibió superávit fiscal. Lo dejó Duhalde luego de la crisis. Si bien baja un poco, lo mantiene hasta que asumió Cristina Kirchner.

—Con 2,8%.

—Sí. Casi 3 puntos del PBI de superávit fiscal primario que fue destrozado. En 2007, recibe 2,8%, 3% de superávit positivo. Recaudaba más de lo que gastaba. Y en 2015 entrega un déficit de casi 5 puntos del PBI bien contado. Ocho puntos peor. En ese período explota el gasto. El Estado pasó de ser algo que se parece a 22/23% del PBI durante años a un número del 38% cuando se va Cristina en 2015. Mauricio Macri llega en 2015, recibe ese déficit de casi 5 puntos del PBI y lo transforma en casi equilibrio fiscal en esos cuatro años. Con errores, sin dudas, pero lo corrige y entra algo casi equilibrado: 0,4% del PBI de déficit. De casi 5% a 0,4%. Después, Alberto Fernández en el primer año tiene un déficit de 6,5% del PBI. Por supuesto, la pandemia y la decisión de cuarentena tan larga influyeron en este resultado.

—Que sin pandemia hubiera sido 3%.Volvamos al contexto histórico.

—En relación con el resultado fiscal, 37 de 50 con déficit fiscal primario. Da cuenta de un Estado que no pudo resolver conflictos distributivos, por llamarlo de alguna manera. Enfatizo en los últimos diez años, porque el problema cobró otra dimensión mucho mayor. Una cosa es tener un problema fiscal con un Estado que pesa 20/22% del PBI, que tenerlo con un Estado que pesa casi 40 puntos. Se vuelve cada vez más difícil de resolver. Es cierto que la pandemia y la cuarentena contaminan la medición, pero si cabe una crítica al kirchnerismo, es ese despilfarro, el gasto extremo, el crecimiento brutal del gasto público. Está por detrás del problema de la inflación y de las crisis recurrentes.

—Te recibiste en la Universidad de Columbia, la misma del ministro Martín Guzmán y donde enseña Joseph Stiglitz. ¿Hay una diferencia de visión económica, de escuela económica, entre la tuya y la de Guzmán?

—Guzmán no estudió en Columbia. Dio algunas clases, trabajó con Stiglitz en Columbia (N.d.R: Guzmán hizo su posgrado en la Universidad de Brown, que, al igual que la de Columbia, es una de las ocho universidades que conforman el grupo selecto llamado Ivy League). Pero estudiamos en lugares distintos.

—¿Hay diferencias entre tu pensamiento y el de Stiglitz?

—Él es mucho más inteligente. Ganó el Premio Nobel. Hay enorme diferencia en eso y en pergaminos académicos. Es uno de los economistas más brillantes. No es correcto confundir el pensamiento económico de una universidad con el pensamiento de uno de sus profesores. En Columbia estaba también otro premio Nobel, Robert Mandel, en el Departamento de Economía, que en muchos aspectos está en las antípodas de Stiglitz. Con respecto a este último, en algunos temas hizo una contribución fabulosa a la economía, especialmente en situaciones en que los mercados fallan. Su trabajo es brillante. Como asesor de países, u opinólogo, no coincido en muchas cosas.

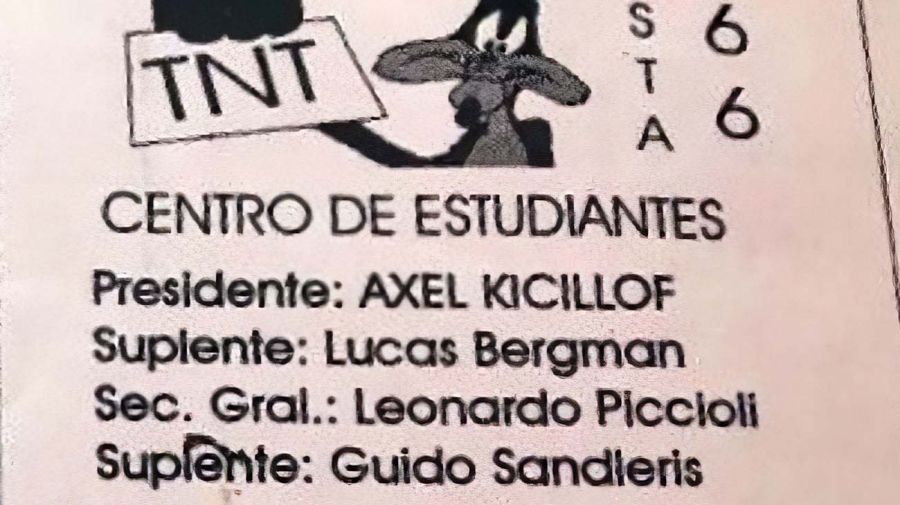

—En la Facultad de Ciencias Económicas de la UBA cuando Axel Kicillof fue candidato a presidente del Centro de Estudiantes, vos fuiste secretario general suplente. Compartían un tinte progre, por decirlo de una manera. Me hace suponer que hay un Sandleris hace veinte años que podía tener un pensamiento más cercano al del gobernador de la Provincia. Al revés, sobre Guzmán suele decirse que la Universidad de La Plata, donde se recibió, tiene una formación más ortodoxa, mientras que la UBA era más pluralista.¿Cómo era ese Sandleris de hace veinte años diferente del de hoy?

—Si uno observa esa lista, encuentra un montón de nombres, desde ex CEOs de empresas importantes y Fintech. Periodistas conocidos. Era un grupo de amigos que teníamos 20 años y que creíamos que había cosas para cambiar en cómo funcionaba la Facultad de Ciencias Económicas de la UBA.

SANDLERIS Y KICILLOF, JUNTOS. Comienzo de siglo, ambos estudiantes de la Facultad de Ciencias Económicas de la UBA, candidatos al Centro de Estudiantes por la misma lista. (Foto: Juan Obregón)

—¿La hegemonía de Franja Morada?

—No nos parecía bien. Nos unían ciertas cosas que tenían que ver con mejorar la formación académica o con la provisión de servicios a los estudiantes. Eso nos unió. Casi todos economistas. Con muchos de ellos me siguió uniendo una amistad, más allá de la militancia o la actividad profesional. Hace mucho que dejé de ser amigo cercano de Axel Kicillof, pero tengo una relación de afecto, más allá de creer en cosas distintas acerca de lo mejor para el país.

“La visión ‘aislándonos del mundo nos protegemos’ se ve con los vuelos. Es peor que ‘vivir con lo nuestro’.”

—¿Cuánto hace que no hablás con Kicillof?

—Creo que hablé el año pasado.

—¿Y a lo largo de estos treinta años?

—Mantenemos cierto contacto. Depende de los momentos, hablamos más o menos.

—¿Hubo una evolución distinta?

—Sí, sin dudas. Quizás se deba a que él eligió quedarse estudiando en la Argentina, hacer su doctorado acá en la UBA.

—¿A vos te cambiaron la London School of Economics y Columbia?

—Elegí estudiar en estos centros mundiales de investigación de economía. Primero en Londres y después en Nueva York. Probablemente haya influido en cómo evolucionó el pensamiento de cada uno. Tampoco creo que a los 20 pensáramos igual. Pero había ciertas cosas que nos unían y después fue divergiendo. Todo en un marco de mucho respeto por lo que piensa el otro.

—Cuando hace quince años entrevisté a Jorge Brito padre, entonces dueño del banco privado más importante de la Argentina, le pregunté por qué no había promovido que sus hijos estudiaran en el exterior y respondió: “Lo que allí se enseña no sirve en la Argentina. Si yo hubiera nacido en Japón, en lugar de ser dueño del banco privado más importante, estaría preso”.

—No creo eso. Hay principios en cualquier ciencia de aplicación universal. Por supuesto que después hay particularidades de cada país que deben tenerse en cuenta porque afectan especialmente a quienes se dediquen a la función pública. Cosas idiosincráticas de un país que hacen que ciertas conclusiones no ocurran. O ocurran, pero de otra manera. A mí no me va eso de desmerecer la educación en el exterior o acá. Mi trayectoria lo refleja. Creo en aprender, en formarse, en estudiar.

—¿Kicillof sigue pensando lo mismo que en aquella época y a vos te cambió la experiencia internacional?

—Son pocas las personas que piensan lo mismo en todos los temas a los 20 que a los 50. No creo que él piense lo mismo. Creo que evolucionó. Llegó a conclusiones diferentes acerca de qué es lo que debe hacerse en un país como la Argentina para lograr que la economía crezca.

—¿Radicalizó su mirada?

—Se radicalizó un poco. Y mi formación internacional quizás me llevó a ver las cosas de otra manera.

—¿Más ortodoxa?

—Tengo una profunda enemistad con las etiquetas. Como economista hacedor de política económica, me defino como pragmático. Tomo lo más válido de los mejores pensadores en economía. Como rescato cosas de Stiglitz, puedo tomar de Milton Friedman, si se piensa que Chicago está en las antípodas. No tengo dogmas.

—¿Y eras más dogmático cuando tenías 20 años?

—Hay un proceso que veo en mis estudiantes en Di Tella y en otros lados donde enseñé. Es que la certeza correlaciona inversamente con el conocimiento sobre determinado tema. A los 20, después de cursar la primera materia de Macroeconomía, mi sensación era que sabía muchísimo. Cuando cursás tu cuarta materia del mismo tema, te das cuenta de todo lo que no sabés. Es probable que por entonces haya sido más dogmático.

“Hay temor al afuera, a ser parte de este mundo cosmopolita que da a la Argentina oportunidades espectaculares.”

—¿Vos te tornaste más pragmático y Kicillof más dogmático?

—Te voy a hacer una confidencia. Te leo habitualmente y leo las entrevistas, y cuando me invitaste, una de las cosas que pasaron por mi cabeza fue: es un lugar donde vamos a tener una conversación sobre las etiquetas. Una de las cosas que noté es que hay un patrón en tu forma de entrevistar y creo que ayuda mucho a la audiencia y hace a un buen periodista, que es resumir para que se entienda.

—Sin categorías, no hay ontología posible.

—Pensé: me va a pedir etiquetas. ¿Cómo me etiquetaría? Porque si Jorge lo plantea en términos de ortodoxia y heterodoxia, no me voy a sentir cómodo. En el Gobierno hice cosas muy ortodoxas y heterodoxas. Formulé un esquema monetario en el Banco Central con crecimiento cero de la base monetaria. Uno puede decir: “ortodoxia máxima”. Pero pusimos un cepo, que es lo antitético. Lo que me define es el intento de ser no dogmático y muy pragmático. Son cuestiones que cambian con las circunstancias.

—Última comparación; vos fuiste al Carlos Pellegrini y Kicillof al Nacional de Buenos Aires. ¿Se llega distinto a la universidad desde esos dos colegios?

—No sé cuán determinante es la escuela secundaria a mediano plazo en cómo uno piensa. En el Banco Central, durante mi gestión la vicepresidenta era Verónica Rappoport. Del mismo año del Nacional de Buenos Aires que Axel Kicillof. Verónica Rappoport es y era cuando vino profesora en la London School of Economics, estudió en MIT en Boston su doctorado en Economía. Es un año más chica que Axel. Los dos son del Buenos Aires. Ir a una buena escuela secundaria ayuda. Una mejor educación es una gran ventaja. Por eso mi preocupación por los días de clase que se perdieron..

—Para terminar con la taxonomía. Se suele decir que a veces hay más similitudes entre Guzmán y Hernán Lacunza que entre Guzmán y Kicillof, y más distancia entre Lacunza y Nicolás Dujovne. Vos, que estuviste con Lacunza y Dujovne, ¿cómo explicás de la forma más didáctica los puntos de contacto y sus diferencias?

—Hernán Lacunza escribió en tu diario acerca de una visión muy responsable de lo fiscal. Esa visión no es muy diferente de la de Dujovne o de la mía. En eso estamos muy de acuerdo. Es un problema clave. Cuando lo escucho a Martín Guzmán o veo lo que hace, lo veo más confuso sobre el tema. En sus primeros meses de gestión no se ve esa responsabilidad. A Axel también lo veo mal en lo fiscal. Pero es una dimensión.

“Restricción externa es el otro nombre de malas políticas y aislacionismo.”

—Uno podría formular de mayor a menor en cuanto a la importancia que se le da a lo fiscal a Dujovne, Sandleris, Lacunza, Guzmán, Kicillof.

—Te dejo a vos esa clasificación a partir de lo que dije.

—¿Qué otros parámetros además del fiscal definen una línea económica?

—Otro tema relevante es la inserción en el mundo. Cuán integrado o aislado económicamente debe estar un país. Ahí veo una diferencia grande entre el Frente de Todos y Juntos por el Cambio. La forma de crecer de países como la Argentina es integrándose al mundo. El aislacionismo nos lleva al estancamiento. En un ranking de países del mundo integrados al comercio mundial, la Argentina está entre los cinco últimos. Se mide sumando las importaciones y exportaciones por el tamaño de la economía. Hablan de restricción externa. Es el otro nombre de las malas políticas y el aislacionismo. Para exportar hay que importar. Hay que integrarse a la cadena de valor mundial en la que algunas partes de un auto llegan de un lado y otras de otro. Le agregás valor y exportás. Los países con los que tenemos acuerdos comerciales son muy pocos.

—¿Es la diferencia central?

—Hay varios ejes. Uno es cuán importante es el equilibrio fiscal. Juntos por el Cambio cree que hay que corregir ese desequilibrio y actuó en consecuencia. El Frente de Todos hizo lo contrario.

—En cuanto al déficit fiscal, todos en Juntos por el Cambio coinciden en el rumbo, pero difieren en el método. ¿Qué sucede con la integración al mundo?

—Correcto. Después hay un tema de método. En todo hay un tema de rumbo e implementación. El rumbo de integrarse al mundo era correcto en el gobierno de Mauricio Macri. La implementación también fue un poco lenta. No es fácil hacer acuerdos comerciales rápidos, pero fue un poco lenta. En el Frente de Todos se percibe una visión distinta de cómo se crece. Hay matices y no todos los economistas del Frente de Todos piensan igual. Pero hay la visión de que aislándonos del mundo nos protegemos. Se ve en lo que sucede con los vuelos. Hay una pandemia, pero cabe ver a los países de la región. No todos suspenden sus vuelos como la Argentina.

—¿La perspectiva del Frente de Todos es heredera de “vivir con lo nuestro”?

—Es encerrarse. Es peor que “vivir con lo nuestro”. Es temor al afuera, a ser parte de este mundo cosmopolita que le presenta a la Argentina oportunidades espectaculares. A lo fiscal y a la integración al mundo. Un tercer eje es el rol del sector privado. Para un país como la Argentina no hay otra forma de crecer que no sea con un gran involucramiento del sector privado como motor de crecimiento. Uno puede ver que en China y en Corea del Sur, el Estado tuvo un rol importante. No se puede crecer sin inversión. Es más fábricas, rutas, mejor educación. Más puertos. Todo eso. Y más puestos de trabajo. Esa inversión puede ser pública o puede ser privada. En esto me vuelvo por un momento un poco agnóstico.

—No importa que el gato sea negro o blanco, sino que cace ratones.

—Sí. Puede ser pública o privada. Hay países que crecieron impulsados por la inversión pública y otros con un rol protagónico privado. No es un tema de dogmatismo, sino de realismo pensar que la clave de la Argentina está en la inversión privada. Tantos años de déficit dejaron un Estado que no tiene forma de financiar la magnitud de inversión que haría falta para crecer sostenidamente. La inversión pública no es camino para la Argentina. No quiere decir que no pueda hacer nada el Estado. Tiene un rol clave en la educación y en otros sectores, pero no puede ser el motor. La inversión privada debe ser el motor. Ahí aparece un problema. A la inversión privada hay que atraerla. Se deben generar condiciones y para ello se necesita confianza, credibilidad, reglas de juego claras, que no te maten a impuestos. En cuanto a ese motor, tenemos otra diferencia.

“Japón tiene déficit fiscal con un sistema financiero que se lo permite. La Argentina, no.”

—Finalmente llegamos a tu visión de lo que define a las categorías importantes, son tres: actitud hacia lo fiscal, hacia la integración al mundo y hacia la inversión privada.

—Pasamos de la revolución de los aviones y la conectividad que generaba hace dos años, a ser de los países que menos vuelos recibe. El gobierno de Alberto Fernández ve que no tiene cómo financiar la inversión pública que le gustaría hacer. No lograron generar confianza y credibilidad, aun con la reestructuración de la deuda. Se le quemaron los papeles de cómo hacer para que la Argentina crezca. Atraer inversión privada le resulta muy difícil. Vemos un gobierno que estatiza la hidrovía o los trenes de carga, cambia las reglas de juego o prohíbe exportaciones. Cuando hablamos de restricción externa, hay un consenso. Cualquiera de los economistas que nombraste acordaría en que la Argentina tiene que exportar más. El gobierno de Alberto Fernández, a través de Matías Kulfas, presentó un decálogo de principios para consensos. El punto dos o tres de ese decálogo era que tenemos que exportar más. Pero unos meses después prohibían exportaciones de carne. Alberto Fernández dice que quiere hacer lo que antes realizó Néstor Kirchner. Pero el contexto cambió. Tuvo un poco de suerte con el precio de la soja este año. Pero las condiciones del precio de las commodities, de la economía con ese stock de capital de los 90 que recibió Néstor Kirchner, no son las mismas que enfrenta Alberto Fernández. No termina de encontrar una estrategia para crecer. No digo que sea fácil. Fui parte de una gestión que tampoco logró crecimiento, pero el rumbo estaba claro. Ahora no tenemos tan claro cuál es el rumbo, más allá de que podemos hablar de la implementación. El gobierno de Macri falló en algunas cosas de implementación.

—¿Qué pensaste cuando Mauricio Macri dijo sobre Javier Milei: “ambos defendemos las ideas de la libertad”?

—Hay ideas valiosas que Milei trae al debate público. Existe cierta idea instalada sobre que la única forma de ser joven y rebelde en la Argentina era ser de izquierda. Javier Milei parece ser un candidato atractivo para la juventud. Llega con una visión distinta: que uno puede ser joven, rebelde y liberal.

—¿Es liberal?

—Veo valioso el debate. Tengo profundas diferencias con Javier Milei en las formas. Hay formas atractivas en lo mediático y lo televisivo, pero no las comparto. El respeto por el otro es un valor importante. Y no veo esa actitud. En cuanto a su mirada, diría que la economía no es como los estudios talmúdicos. Para un historiador del pensamiento económico es relevante seguir al pie de la letra el pensamiento de un gran autor, pero para alguien que hace política económica, importa en la medida en que es relevante para analizar problemas. Veo un poco dogmático a Milei, en lo poco que lo escuché. No conversé nunca con él. Es muy difícil en una participación de diez minutos de un programa de tele que la persona pueda decir lo que realmente piensa.

INTEGRACIÓN AL MUNDO. “El rumbo de integrarse al mundo era correcto en el gobierno de Mauricio Macri. La implementación fue un poco lenta. No es fácil hacer acuerdos comerciales rápidos, pero fue lento”. (Foto: Juan Obregón)

—Dijiste que la certeza era inversamente proporcional a la sabiduría.

—Sí, pero la certeza garpa en los medios. La carrera política de Javier Milei fue construida a partir de un perfil atractivo en los medios de comunicación. Un economista distinto y gritón, dispuesto a defender sus ideas.

—Hablaste del Talmud. La certeza tendría un aspecto religioso.

—Por eso te hacía la salvedad de que nunca tuve la oportunidad de conversar largo. Saber cuánto es personaje y cuánto convicción en el fondo. Mi formación académica, ser profesor e investigador obliga a cuestionarte lo que descubrís. Estás obligado a ver si hay otra explicación para un mismo tema. El dogmatismo no aplica. Javier Milei parece un poco dogmático, pero no lo conozco. Antes hablamos de Axel Kicillof. También veo un cierto dogmatismo. Mi dogma es dudar, aprender, formarme. Y a partir de ahí cuestionar todo.

—Sobre la deuda dijiste: “Más déficit fiscal es más deuda pública”, que Cristina fue quien destrozó el equilibrio fiscal. Pero también se suscitó una discusión respecto de si da lo mismo endeudarse en pesos o en dólares. En una columna en PERFIL, Marina Dal Poggetto estableció que Néstor Kirchner bajó el endeudamiento total, Cristina Kirchner lo aumentó y Macri aun aumentó más. El cálculo pondera la deuda en pesos y en dólares y las reservas.

—¿Cuál es la fuente?

—Marina Dal Poggetto. Pero la fuente es del Ministerio de Economía y del Banco Central.

—El otro día volví a escuchar una entrevista a Barack Obama para el diario El País. Hablaba del populismo, de Donald Trump y de las fake news. Decía que una de las cosas frustrantes es la necesidad de discutir sobre datos en vez de determinar problemas y buscar soluciones. Se genera la necesidad de salir a contrastar el relato con la realidad. La discusión sobre la deuda implica eso; y para mí es frustrante. Deberíamos estar discutiendo qué pasa que la Argentina no crece hace diez años. La Argentina es el segundo país de la región que menos creció. Salvo la década de los 90, en los 70 fue el anteúltimo y en los 80 el noveno.

“Sin equilibrio fiscal, inserción en el mundo y el motor del sector privado, será muy difícil crecer.”

—Se podría decir que el déficit fiscal es resultado también de no crecer.

—Es causa y luego consecuencia. No crecés porque nunca equilibraste. Y no crecer hace más difícil equilibrarlo.

—Cambiemos planteó corregir el déficit con crecimiento.

—Un poco y poco. En un momento pasó lo que describís y en otro hizo falta corregirlo. La exageración y la mentira llevan a que terminamos discutiendo datos todo el tiempo. No es nuevo. Acordate de la inflación y el Indec durante el gobierno de Cristina Kirchner. Hubo intervención del Instituto Estadístico Nacional para tergiversar los datos de inflación. Hubo una pelea sistemática con los datos por parte del gobierno. Primero con los datos de inflación, y el gobierno actual con los datos de la deuda. Cabe aclarar primero los datos.

—Aclaremos.

—Los datos dicen lo siguiente. Empecemos por lo conceptual. Si gastás más de lo que te ingresa, te genera deuda. La deuda no sale de un repollo. Los gobiernos que más déficit fiscal son que más se endeudaron. Esto es dato. Es matemático. Tendría que revisar la tabla que confeccionó Dal Poggetto cómo está armada. Veo cosas respecto de los años. El último dato de deuda de noviembre de 2015. No se publicaba mensualmente el dato de deuda. Si no me equivoco, es el dato de fin de diciembre.

—No estaba la deuda con los holdouts, por ejemplo.

—No había una serie de cosas. Y a fin del gobierno de Mauricio Macri hay endeudamiento a fin del año (de Alberto Fernández). ¿A quién imputarlo? Son cosas que están en la cuenta, que usa datos anuales. Y tenés otro concepto. Por ejemplo, cuando hay deuda que no quedó registrada por algún motivo.

—Lo que mencioné, los holdouts.

—O el Plan Gas o los juicios del Ciadi. No quedaron registrados, pero a los tres meses hay que pagarlo. ¿A quién se imputa? Vayamos entonces a los principios básicos. Hay deuda porque hay déficit fiscal. Cuando queramos saber quién endeudó más, miremos quién tuvo más déficit fiscal. Cristina aumentó el déficit fiscal año tras año, Macri lo redujo de 5% a 0,4%, Alberto Fernández, pandemia y cuarentena mediante, lo llevó a récord histórico de 6,5% del PBI. Cuando hacés los cálculos de deuda corrigiendo, te queda que en promedio anual Cristina Fernández de Kirchner, durante su segundo mandato, aumentó la deuda en 18 mil millones de dólares promedio por año, Mauricio Macri la aumentó en 12 mil millones de dólares por año y Alberto Fernández, en sus primeros 12 meses, la aumentó en 33 mil millones de dólares por año y en los siete meses siguientes 17 mil más. El que más endeudó es Alberto Fernández, con la salvedad de que la pandemia explica una parte. Eso aclara el número de deuda. Me preguntabas sobre pesos versus dólares.

—Claro, la discusión sobre si hay déficit, cuál es la mejor forma de financiarlo.

—No hay panacea con déficit fiscal. La deuda en pesos y dólares tiene problemas. Para resolver el problema de la deuda, no tengamos déficit fiscal. Tengamos equilibrio fiscal y se resuelve el tema de la deuda. Luego está el tema de si en dólares o en pesos.

—Eso lo decide el Presidente. Vos sos el técnico al que le dicen: “Tengo 5% de déficit. ¿Qué hago?”. Esa era la situación de 2016. Ahí aparece la discusión sobre mala praxis por la decisión de utilizar un mecanismo de deuda sobre la base de endeudamiento en dólares. Se afirma que hubiera sido más beneficioso una deuda en pesos y con más inflación, o con más emisión o con endeudamiento intrasectores con la Anses o el Banco Central. Es otro punto de diferencia entre Juntos por el Cambio y el Frente de Todos. Para la mayoría de los economistas de Juntos por el Cambio deber en dólares o en pesos, en el fondo, sería lo mismo.

—No es lo mismo. Entendamos la diferencia. Describo la situación de este gobierno. Tuvo un déficit fiscal muy grande, el mayor en cincuenta años. Lo financió con emisión monetaria. Pero como la economía no aguanta tantos pesos, porque generaría un salto de la inflación mayor, el Banco Central los absorbe emitiendo deuda.

—La “esterilización”.

—Se financia con deuda, en pesos, de corto plazo, emitida por el Banco Central. Pero los inversores, los que te prestan, no son tontos. Aquel argumento de que la deuda en pesos no importa porque vos emitís los pesos y la licuás tiene problemas.

—Entonces la tasa de interés en pesos es mucho mayor.

—El inversor dice: “Si me vas a licuar, te pido una tasa de interés más alta”. Entonces eso pasa siempre. La tasa de interés en países como la Argentina, cuando tratan de endeudarse en moneda local, es mucho más alta que en dólares.

—Pero no siempre sigue siendo más alta cuando le restás la inflación sobre el capital.

—Uno de los ejes de la campaña de Alberto Fernández fue: “Hay una bola de Leliq”. Las Leliq son títulos de deuda de corto plazo que emite el Banco Central. “Les están pagando a los bancos. Yo voy a usar las Leliq para pagarles a jubilados”. Cuando me fui del Banco Central, el monto de Leliq era un billón de pesos. Hoy son 4 billones. Se cuadruplicó la deuda de corto plazo en pesos del Banco Central. Al financiar con emisión monetaria, luego tuvo que esterilizarla con esa deuda. Los intereses que se pagan por año por las Leliq son en pesos. Pero se paga el equivalente a 14 mil millones de dólares por año en intereses.

—Te leí: “1.400 millones al Fondo Monetario contra 14 mil de Leliq”.

—Estamos pagando de intereses, en equivalente en dólares, por la deuda en pesos, diez veces.

—Vayamos por partes. Cuando te fuiste, el dólar blue estaba a 60 pesos y hoy a 180 y paralelamente hubo 100% de inflación.

—El gobierno se maneja con el dólar oficial. Hablemos de este año. En los próximos 12 meses, los intereses del préstamo con el Fondo Monetario son 1.400 millones de dólares. El equivalente en dólares que va a tener que pagar el gobierno son 14 mil millones de dólares al tipo de cambio oficial, a 100, y estoy haciendo el cálculo sobrado, si querés corregir el tipo de cambio, te queda 12 mil, 10 mil, diez veces más. Se paga en pesos, pero es el equivalente en dólares a casi 8 o 10 veces de lo que se paga de intereses con el Fondo.

—Pero omitís algo fundamental: de intereses pagás mucho más pero redujiste el capital de la deuda a la mitad al haber 100% de inflación. En la suma pagás menos.

—Eso es correcto. Es clave de entender, y tiene que ver con eso que estamos diciendo, cuando tenés que endeudarte porque tenés déficit fiscal y no lográs o no te ocupás de corregir eso, y no todos los gobiernos son iguales, las decisiones de cómo financiarlo son complejas. Si se devalúa, convenía que sea en pesos, si no se devalúa tanto, conviene que sea en dólares. En los últimos meses, este año, el tipo de cambio oficial se devaluó a un ritmo mucho menor que la inflación. El paralelo estuvo planchado hasta hace un mes.

“Deberíamos estar discutiendo qué pasa que la Argentina no crece hace diez años en vez de la deuda.”

—Así como decís que no son tontos los que toman deuda; tampoco lo son quienes la emiten.

—Por eso mi respuesta fue que no hay panaceas. Si siempre hay que endeudarse, es un problema, lo hagas en pesos o en dólares. La forma en que se manifiesta es un poco distinta en un caso o el otro. Fijate qué le está pasando al Banco Central ahora. En los dos casos es un problema. No es que en pesos es buena y en dólares es mala.

—Es importante ser ecuánime. Y explicar que el capital se licuó.

—Estoy siendo ecuánime.

—Los intereses pueden ser diez veces más porque están asumiendo que en realidad el capital se va a licuar.

—La deuda no nace del repollo, viene del déficit fiscal. En órdenes de magnitud, entendimos quién endeudó más. Si la pregunta es si conviene hacerlo en pesos o dólares, la respuesta es: depende. El argumento de que la deuda en pesos no importa porque es en nuestra moneda y entonces puedo liquidarla, está mal. Implica que voy a tener más inflación, entre otras cosas. No está bueno. Si me decís qué conviene, si emitir en pesos o en dólares, cuando fui subsecretario de Finanzas de la provincia de Buenos Aires, había momentos en que emitíamos en dólares y momentos en pesos. Hay múltiples variables.

—Kicillof sostiene que cuando asume el gobierno de María Eugenia Vidal, la proporción de deuda era de mayoría en pesos y minoría de dólares y que vos la diste vuelta. Pasaste a más en dólares que en pesos.

—Hay un hilo de Twitter de Hernán Lacunza. Estuvo casi los cuatro años; yo estuve seis meses en el gobierno de la provincia de Buenos Aires. Explica los números y no es así. No hubo un cambio tan drástico entre la composición de pesos y dólares en la provincia de Buenos Aires. Hernán tiene esa virtud, lo hace muy bien.

—Hernán Lacunza publicó en PERFIL un texto en el que cita a Reinhart y Rogoff (“Esta vez es diferente: ocho siglos de necedad financiera”, publicado en 2011): “Puede haber ocasiones en que el repudio de la deuda en moneda local sea la opción menos costosa, especialmente en caso de deuda de corto plazo indexada porque el gobierno tendría que inflacionar agresivamente para alcanzar una reducción significativa de los pagos de servicios de la deuda”. Me dirás que otra vez estamos comparando con los países desarrollados, pero la deuda de Estados Unidos de la Segunda Guerra Mundial a hoy se licuó por la inflación. Cuando se miran las tasas negativas de los países desarrollados, evidentemente no pagan las deudas, las deudas se licúan.

—No se licúan. Separemos. En general, los países desarrollados tienen deudas. Y la mayor parte del tiempo la tasa es mayor que la inflación. Tenemos un fenómeno un poco atípico en los últimos años, donde eso se revirtió en varios países.

—Fue la tendencia de los últimos diez años, anticipada por Japón.

—No son diez años. Es más corto y ahora se está dando vuelta. Estados Unidos subió la tasa. Lo usual es que la tasa de interés es positiva. Está un poquito por encima de la inflación. Lo inusual es tener tasas de intereses reales negativas.

“Se paga el equivalente a 14 mil millones de dólares por año en intereses por las Leliq.”

—Otra forma de “licuación” es que la tasa de interés sea menor que la tasa del crecimiento del producto bruto.

—Dijiste algo importante: que los países no pagan sus deudas. Quiere decir que lograron la credibilidad y la confianza suficiente para que los inversores estén dispuestos a rollearla o renovarla cuando vence. Me especialicé en mi actividad académica en: crisis financieras y deuda soberana. Son temas que investigué antes de entrar en la función pública.

—Pero los países desarrollados no pagan sus deudas.

—No es que hacen default, sino que generaron la confianza suficiente para que se renueven sus deudas.

DEUDA. “Cuando hacés los cálculos de deuda corrigiendo, te queda que en promedio anual Cristina Fernández de Kirchner, durante su segundo mandato, aumentó la deuda en 18 mil millones de dólares promedio por año, Mauricio Macri la aumentó en 12 mil millones de dólares por año y Alberto Fernández, en sus primeros 12 meses, la aumentó en 33 mil millones de dólares por año”. (Foto: Juan Obregón)

—Tampoco la tasa de interés fue superior a la inflación, no sucedió así en la época de Jimmy Carter con 13% de inflación. Varias veces hubo licuación.

—Como hombre de negocios, además de periodista, el mantra que debés repetir es que los inversores no son tontos. La pregunta es si lo van a licuar, ¿por qué invertir cuando hay activos en los que no te licúan?

—Sucede solamente cuando sorprendés. Después de un tiempo de estabilidad, los engañás y los licuás el primer año. Estados Unidos tenía, a la salida de la Segunda Guerra Mundial, una deuda superior a su producto bruto y llega con Bill Clinton a menos de la mitad sin pago neto de deuda, sino que la economía creció a más que la tasa de interés.

—Pero eso no es licuar. Cuando en la Argentina se habla de licuar la deuda, se piensa en una situación en la que esos pesos pierden capacidad de compra en términos de bienes.

—También en Estados Unidos los dólares perdieron capacidad de compra en término de bienes. La inflación en Estados Unidos mide el flujo, no el stock, mide el costo del alquiler, no el del valor de inmueble que aumentó a lo largo de los últimos cincuenta años muchísimo más que la inflación. Otro ejemplo es el Dow Jones, que mide el valor de las acciones de las empresas, que aumentó aun más veces sobre la inflación que las propiedades . Los dólares se licuaron en el sentido de que perdieron peso sobre el valor de los activos. Así es que la deuda se hace sustentable.

—Es en la medida en que las economías crecen más rápido que los intereses que tienen que pagar.

“Una cosa es tener un problema fiscal con un Estado que pesa 20% del PBI, que tenerlo con uno que pesa casi 40%.”

—Y mientras esos activos fisicos se valorizan respecto de los financieros.

—Hay un concepto que es la sustentabilidad de la deuda. Hay varias variables que entran. Una es la ratio de deuda pública a PBI, que no es lo mismo que por los activos. Entonces si la tasa de interés de la deuda pública es más chica que la tasa de crecimiento de la economía, en términos del producto, en términos del tamaño de la economía, el peso de la deuda se achica. Eso no quiere decir, y esto es importante, que quien tiene esa deuda pueda comprar menos bienes con los dólares de deuda que tiene, que es el concepto de licuación que se aplica siempre en la Argentina y funciona como una estafa. Con esto que me decís, engaño una vez al inversor. El concepto del que me estás hablando es uno en el cual el tipo que tiene deuda del Tesoro de Estados Unidos compra más bienes que antes, no menos. Aunque es cierto que pesa menos en términos de la economía.

—¿Podés diferenciar entre flujo y stock?

—Sí. Es que no es un tema de flujo o stock.

—Vuelvo: con esos dólares más la tasa de interés de los Bonos del Tesoro norteamericano comprás menos metros cuadrados en Estados Unidos o menos acciones en la Bolsa de Wall Street.

—Si el mercado accionario, como viene sucediendo históricamente en Estados Unidos, crece, el precio de las empresas cotizantes aumenta más rápido que la tasa de interés de la deuda del Tesoro y puede comprar menos valor en acciones. Es cierto. Cuando el 99% de los que te hablan de licuar la deuda en la Argentina te hablan de inflación no es el mismo concepto.

—Claro, de la misma forma que es cierto que en los países desarrollados pueden gastar 103 de lo que recaudan y no tener los desequilibrios que tiene la Argentina por las razones que conversamos. También podríamos decir, más alla de una discusión sobre el significado del término “licuar”, que los países desarrollados pudieron sostener deudas que fueron perdiendo peso específico sobre el valor de los activos.

—Lo diría un poco distinto. Ni siquiera los países desarrollados pueden tener siempre déficit fiscal. Maastricht es un límite. No es que siempre tienen 3. Y hay países desarrollados que tuvieron problemas de deuda por no corregir su desequilibrio fiscal. Italia o España, por ejemplo. Sobre qué implica licuar intento separar dos conceptos. En el 99% de los casos la gente escucha licuar y es que tenés 100 pesos en el bolsillo, y con eso comprabas tres paquetes de galletitas y ahora comprás dos. En términos de bienes, se licúa el valor de tus ahorros o licuás a un inversor que compró deuda en pesos y entonces un salto de la inflación hace que, si la tasa real es negativa, hace que compre menos. Y un concepto distinto es este en el que si bien en bienes logran comprar más, puede haber otros activos de la economía que hayan crecido más rápido y entonces si decidimos medir si un tenedor de bonos del Tesoro de Estados Unidos en el tiempo cuánto compra, te da históricamente que es menos. Hay algo que no se termina entender, que tiene que ver con el riesgo. Se consideran los bonos del Tesoro de Estados Unidos el activo más seguro. Por eso pagan un retorno un poco menor. Hasta ahí estamos de acuerdo. ¿Estamos bien?

“Hace mucho que dejé de ser amigo cercano de Axel Kicillof, pese a que tengo una relación de afecto.”

—Pero los norteamericanos no ahorran en dólares, sino en acciones.

—La parte más significativa de la población tiene sus ahorros en acciones. Algunos tienen también ahorros en dólares. Confían en su moneda. Tampoco es tonto el que ahorra en dólares porque no compraría menos bienes. Tienen una moneda sana, pueden ahorrar en su moneda. En la Argentina es complicado eso.

—En una vieja película, “Volver al futuro”, ya se narraba que los valores de quienes viajaban en el tiempo treinta años eran increíbles para unos y otros. Es evidente que hay algo que no es matemática y tiene que ver con poder. ¿Por qué los activos financieros crecieron exponencialmente por arriba de los activos físicos en las últimas décadas?

—No es un tema matemático, sino de no hacer saltos lógicos en el encadenamiento de un razonamiento. Cuando uno mira por qué creció tanto el sistema financiero mundial, es la combinación de innovaciones tecnológicas y regulación o desregulación. Tuvimos distintas etapas en ese crecimiento. Algunas terminaron mal. Si uno mira el fenomenal crecimiento del mercado de hipotecas y sus derivados en Estados Unidos entre finales de los 90 y 2007/2008, ve que fue impresionantemente favorecido por ciertos cambios en las regulaciones e innovaciones financieras. Eso terminó con una crisis importante. Lo que uno va viendo, cuando mira los datos, es que es cierto que todo el sector servicios ha crecido mucho en el mundo y el de servicios de mercados financieros no ha sido la excepción. De hecho, fue uno de los líderes de ese crecimiento. Ahora existe una clase de activos nueva, los criptoactivos. Bitcoin es uno. En forma bastante descentralizada vemos el surgimiento de un nuevo tipo de activos financieros digitales que están en los pasos iniciales de algo que puede ser revolucionario. Hay procesos a partir de la acumulación de innovaciones tecnológicas. Estoy ahora en un curso de este tema. Me interesa mucho y lo estoy estudiando.

—Si los argentinos colocan tanto dinero en dólares, es porque evidentemente los han licuado antes.

—Lo hacen porque no son tontos.

—Pero alguna vez lo fueron, cuando la codicia le ganó al miedo. Hay algunos más vivos, pero mucha gente terminó siendo licuada y por eso pasó al dólar.

—Es uno de los problemas de no tener una moneda sana. Es lo que decías de “los sorprendo, los engaño, los licúo”.

“Desde que asumí hasta las PASO, el Central no tuvo que vender un dólar y el tipo de cambio se mantuvo estable.”

—La mayoría de los argentinos sufrió esa licuación.

—En la Argentina, muchos gobiernos abusaron de ese proceso.

—Y es cada vez es más difícil, porque más gente ya lo sabe.

—Pero a mí lo que me sorprende es esa disociación entre el argumento convencido que me hacías hace un rato de “pero hablemos de si es en pesos o si es en dólares” y “en pesos emito yo y la puedo licuar”, reflejando un poco lo que es la discusión pública. Y eso junto al problema de que los argentinos eligen ahorrar en dólares. Es la consecuencia de pasarse de vivo y perjudicar a quien ahorra y confía en tu moneda. Los inversores no son tontos, la gente tampoco es tonta. Por eso es difícil convencerla de que ahorre en pesos.

—Pero hay un hecho real. Por ejemplo, gran parte de la licuación de la deuda de las Lebac fue devaluación. Se los licuó. Se redujeron a un tercio las Lebac por licuación de la devaluación y esto fue hace solo dos años.

—Es así.

—Entonces funcionó: redujiste la deuda licuándolos (ver el gráfico de Marina Dal Poggetto).

LA DEUDA. Ponderando en dólares y en pesos del Tesoro, Banco Central y reservas, hecho por la columnista de PERFIL Marina Dal Poggetto.

—Sí. Decís: “Al que tenía Lebac se los licuó” y el kirchnerismo instaló la idea misteriosamente de que los grandes beneficiarios de la gestión de Macri fueron quienes tenían Lebac.

—Los que lograron salir antes de diciembre de 2017 hicieron 20% en dólares.

—Exactamente.

—Y los que no perdieron 70% en dólares.

—Para un inversor, son inversiones riesgosas. Por eso te pide una tasa de interés alta en pesos. Por eso es muy importante relacionar los dos conceptos. Relacionar el concepto de “no importa la deuda en pesos porque los licúo” con “la gente quiere ahorrar en dólares”. Van de la mano.

—Nunca dije que no importa, marqué las diferencias.

—Estoy parodiando el argumento de “la deuda en pesos no importa”. Si como gobierno transmito que “la deuda en pesos no importa”, después no me puedo quejar de que no quieran ahorrar en pesos.

—Si se ha licuado la deuda en pesos muchas veces en la Argentina y por eso la mayoría de los argentinos ya aprendieron y ahorran en dólares o la tasa de interés en pesos que piden es cada vez más alta, o que sea ajustable a dólar oficial o ajustable a inflación, o sea: inlicuable, ¿qué salida se plantea? ¿Vamos hacia algo parecido a un Plan Austral, a un desagio donde se resuelva de alguna manera?

—Como en casi todo en economía, la respuesta es: depende. En este caso, de lo que vaya haciendo el Gobierno. Quien está en el Gobierno tiene la enorme responsabilidad de armar políticas económicas consistentes y que eviten situaciones de mayor inestabilidad. Cuando uno está en cargos de alta responsabilidad debe hacer todo lo posible para evitar saltos cambiarios inflacionarios, porque terminan generando más pobreza. Es lo que uno quiere evitar. A veces se logra, a veces no.

—Concretamente, esos 4 billones de pases y Leliq representan 9% del producto bruto y 66% de los depósitos. ¿Cómo se sale de eso?

—No es sencillo. Si el Gobierno no logra generar confianza en nuestra moneda, credibilidad, estabilidad macroeconómica, no están las condiciones para resolver ese problema y crecer sostenidamente. Se necesita credibilidad y confianza. Y este es un gobierno con enormes problemas en ese sentido. Alberto Fernández arrancó teniendo en contra el prejuicio de los inversores por quien era su vicepresidenta, que en su gestión no había hecho las políticas económicas adecuadas para generar crecimiento y demás. Lamentablemente esos prejuicios se confirmaron.

“Hay una pelea del kirchnerismo con los datos: cuando el déficit fiscal aumenta, crece la deuda.”

—La confianza es el punto crucial ideal para el corolario de lo que venimos hablando. Los países desarrollados, gracias a la confianza, pueden financiar cierta cantidad de déficit fiscal y no hacer pagos netos de deuda, lo que la Argentina no puede. Macri creyó que con su presencia se iba a generar la confianza tomando medidas pro mercado y unificación del mercado de cambios. Ganó las elecciones en 2017 y ni siquiera con eso. Debemos reconocer que por la historia que tenemos, la confianza es ingenerable. Hay que crear un plan que asuma que no habrá confianza incial.

—Estás diciendo algo clave. Cuando hablamos del gobierno de Macri, te decían: “Entendemos que el rumbo es el correcto, ¿pero cómo sabemos que se sostendrá?”. Se ganaron las elecciones de 2017 e inmediatamente después ocurren una serie de eventos, como las piedras con la reforma jubilatoria y tributaria, que resquebrajan la confianza.

“Desde que asumí hasta las PASO, el Banco Central no tuvo que vender un solo dólar.”

—Si unas piedras tienen el don de hacer perder la confianza, es que no habrá confianza. Porque piedras puede haber siempre...

—Cuando se acercaban las elecciones presidenciales, la actitud de quien tenía que hacer una inversión, poner una fábrica o comprar un bono en la Argentina, era: “Les creemos, entendemos que tratan de hacer, el rumbo, corrigieron esos errores iniciales... ¿Pero cómo sabemos si seguirá a partir de 2019?”.

—Antes de eso el dólar pasó de de 17 a 60.

—En abril de 2018 se inicia una corrida cambiaria asociada a tres fenómenos: una sequía muy grande, suba de tasas de la Fed y la vulnerabilidad argentina, porque no había hecho la corrección fiscal consistente que debía.

—¿Será eso, o la incidencia de los cincuenta años anteriores?

—Había un esquema monetario cambiario que te hacía vulnerable. Así arranca la corrida. Llegué al Banco Central en septiembre del 18, cuatro meses después. En ese momento, el dólar estaba en 38. Puse las bandas. Desde que asumí hasta las PASO, el Banco Central no tuvo que vender un solo dólar y el tipo de cambio se mantuvo relativamente estable. Vienen las PASO y ahí el dólar salta.

—De 40 a 60.

—De 40 y poquito a 60, después baja y después vuelve a subir. Ese salto final tiene que ver con la desconfianza en lo que venimos diciendo.

—Ganando las elecciones de 2017, sin horizonte de regreso del kirchnerismo, igual Macri tuvo 100% de devaluación.

—Pero en ese final de 2017 se veía que la situación política, a pesar de haber ganado las elecciones, era tal que esa corrección fiscal sería muy difícil de hacer. Eso jugó un rol muy importante. ¿Cómo se logra generar confianza? Al final, es de esto de lo que hablamos. Pasaron cincuenta años y la Argentina creció poco. Fue de los países que menos crecieron, más inflación, tuvo déficit fiscal casi todo el tiempo. ¿Cómo resolvemos el problema de la confianza? La respuesta es: no es fácil y lleva tiempo.

“Después de todas estas experiencias, los inversores no te creen, es muy difícil generar confianza.”

—No es que sea dificil, es un oxímoron. Finalmente, con la historia de la que hablamos, no habrá confianza. A quien le toque gobernar en el próximo gobierno deberá asumir que el error que hubo en el gobierno de Macri fue creer que se podía generar. No se generará, aunque asuma un Dios. El plan económico de estabilización sensato será aquel que funcione aun con desconfianza.

—Hay una enorme dificultad para generar confianza y recrearla en la Argentina. Y aun cuando el gobierno de Macri lo logró temporalmente, hubo un exceso de confianza en el impacto que producía. Pero no se hicieron ciertas correcciones en lo fiscal. A eso se sumaron algunos errores monetarios y cambiarios en los inicios.

¿DÓLARES O PESOS? “Si conviene hacerlo en pesos o dólares, la respuesta es: depende. El argumento de que la deuda en pesos no importa porque es en nuestra moneda, y entonces puedo liquidarla, está mal. Implica que voy a tener más inflación, entre otras cosas”. (Foto: Juan Obregón)

—Una confianza lábil, que se va en 15 minutos.

—Miremos a Brasil sin ir más lejos, ¿qué fue determinante para que tenga inflación de menos de 5% y tasas de interés bajas? Fue clave Lula. Fue fundamental, con todas las diferencias que tengo con su política económica y otros aspectos. Fernando Henrique Cardoso toma a un país parecido a nosotros.

—Que había tenido mucha inflación.

—Sí. Baja la inflación, ordena la macroeconomía y después lo sucede Lula. Un gremialista, bien de izquierda.

—El dólar se va a 4 reales cuando asume Lula por miedo a él y después baja a 1,60.

—Y Lula tuvo una gran virtud, que mantuvo en toda la primera etapa el orden macroeconómico. Puede resumirse en la necesidad de equilibrio fiscal y moneda sana. Con esos objetivos demostró que había un consenso atroz.

—Viví en Brasil. Incluso antes de Lula, y con hiperinflaciones como la de la Argentina, la tasa de interés hacía que las personas pusieran sus ahorros en moneda local, aun en los momentos previos al Plan Real y a Lula. La Argentina, por distintos motivos, incluso el geográfico con Uruguay enfrente, no tiene confianza. El error está en seguir creyendo que primero tenemos que generar confianza. Tomo tu metáfora médica del comienzo: es pedirle a un alcohólico que genere confianza.

—Te voy a contestar distinto, más fácil. Sin equilibrio fiscal, sin ser parte activa del comercio mundial con la productividad como obsesión, y sin tener el sector privado como motor de la economía, sin esas tres cosas, veo muy muy difícil que la Argentina pueda crecer.

—Son condición necesaria pero no suficiente; Mauricio Macri las tuvo y no se pudo.

—Esa enseñanza la interpreto de forma distinta. La enseñanza es que no basta con decirlo para resolver los problemas. Una de las cosas que fallaron es que no logramos convencer a la sociedad de que ese era el camino.

—¿No será que el gradualismo no funciona, que no le funcionó ni a Macri ni le va a funcionar a Alberto Fernández? ¿No hace falta un plan como el que tuvo Brasil? Mencionás a Lula y el verdadero factor inicial fue Fernando Henrique Cardoso.

—Lo nombré como el que lo creó.

—¿El punto fundamental es la carencia de un plan estructural y no gradualista?

—No tengo dudas que se necesita un plan. Necesitás un esquema, un programa, un set de políticas, un conjunto de políticas económicas que generen condiciones para poder corregir estos desequilibrios que trae la economía desde hace tiempo. Una opción es: nos sentamos todos, distintos partidos políticos y nos ponemos de acuerdo. Es un camino. No se cuán viable es. Hay momentos en que soy más optimista y otros en que soy más pesimista. El otro camino es generar el suficiente apoyo popular a un conjunto de políticas económicas, de forma tal que no quede otra opción para quien sea la oposición de sumarse a ese conjunto de políticas económicas. Hubo momentos en la historia reciente de la Argentina que parecían haberse generado esas condiciones. Hubo un breve momento durante el Plan Austral, por ejemplo. Tuvo mucho apoyo esa estabilización. Veníamos de la híper, contó con mucho apoyo popular y se generó un pequeño espacio para reformas. Había múltiples demandas y debilidad política importante. Y no se hizo. El segundo gran momento así fue la convertibilidad. De nuevo, veníamos de hiperinflación. Y un esquema monetario distinto frena de golpe la inflación, introduce una serie de reformas estructurales importantes y después se traba ante una serie de shocks negativos. Colapsó un sistema que había durado una década. Fue un sistema con errores y problemas que no había podido resolver. Había un desempleo altísimo, por ejemplo, pero tenía virtudes. El siguiente momento de oportunidad fue la poscrisis de 2001. Se reconfiguran los números de la economía, se licúa el gasto público y te encontrás con un shock positivo fabuloso mundial: los precios récord de las commodities y tasas de interés mundial bajas. Eso es la panacea para un país como el nuestro. La gran crítica al gobierno de Néstor es que desaprovechó ese momento a diferencia de todos nuestros vecinos. Tuvo un contexto sumamente favorable para hacer las reformas que permitieran continuar en la senda de crecimiento.

—Los demás países aceptaron crecer menos mientras que la Argentina promovió un crecimiento a tasas chinas. Los demás países aceptaron apreciar su moneda y la Argentina, no. Corolario: crecimiento al doble durante tres, cuatro años, pero no se construyó una economía sustentable.

—Los otros países en ese momento ahorraron para cuando vengan las vacas flacas, mientras que el gobierno se la gastó.

—Para crecer al doble, vos tenías que sumar demanda agregada.

—Era un momento que crecías solo. Sin embargo, le metieron gasto público. Fue un gran error de política económica que lo estamos pagando hasta hoy. Después de todas estas experiencias, los inversores no te creen. Es muy difícil generar confianza. La historia enseña mucho, pero a veces la respuesta a estas preguntas no es la misma. La respuesta a qué cosas se hicieron mal en 2015 la contesté con ciertos argumentos. Pero no quiere decir que piense que es lo que hay que hacer en 2023 si Juntos por el Cambio gana. Las condiciones iniciales serán distintas. La bala de cierta credibilidad inicial probablemente no esté. Habrá que hacerlo distinto. Me preguntás si va a hacer falta un plan de estabilización para 2023. Mi respuesta será un clásico de los economistas: depende de las condiciones iniciales, de cómo llegue la economía ese momento. Pero definitivamente no puede repetirse el error del exceso de confianza.

—¿Depende o no habrá más que aceptar que no va a haber confianza?

—Hay que armar un plan económico que internalice que no podemos apostar a que confiarán en nosotros. Se necesita un plan económico que resuelva nuestros problemas, que piense en la producción, que baje el desempleo, que reduzca la pobreza, que logre hacer todo eso en forma sostenida, incorporando que es probable que al principio, por nuestros antecedentes, será difícil contar con la confianza de los inversores.

—Así como en la primera mitad llegamos a un acuerdo de construir categorías que eran mutuamente aceptables, creo que llegamos finalmente al mismo punto de imaginar en ese 2023 que lo que hay que corregir es aceptar que no se puede generar la confianza y que la confianza será generada después del éxito. La confianza no podrá ser una condición previa.

—Coincido. Hemos llegado a este acuerdo.

Producción: Pablo Helman y Debora Waizbrot.

Link: https://www.perfil.com/noticias/periodismopuro/guido-sandleris-en-el-frente-de-todos-no-terminan-de-encontrar-una-estrategia-para-crecer.phtml